이번에는 주식파생상품과 관련된 글을 써보려고 합니다.

파생상품이란 주식이나 채권 외환 등의 금융상품을 기초자산으로 하여 해당 기초자산의 가격에 연동되어 가격이 결정되는 상품을 말합니다.

파생상품은 설계하기에 따라 무한히 다양한 구조가 가능합니다. 중요한 점은 파생상품은 그 자체로 새로운 가치가 창출되지는 않으며 cash product와 비교해서 리스크대비 더 높은 수익을 주지는 못합니다. 파생상품을 활용하거나 투자하는 이유는 니즈에 따라 리스크를 재분배하고 조합하기 위함이라고 볼 수 있습니다.

무한히 많은 주식파생상품 중에 가장 기본적인 Vanilla option과 한국에서 대중적인 재테크 상품이 된 knock-out 상품과 스텝다운 ELS에 대해 간략히 소개해보고자 합니다.

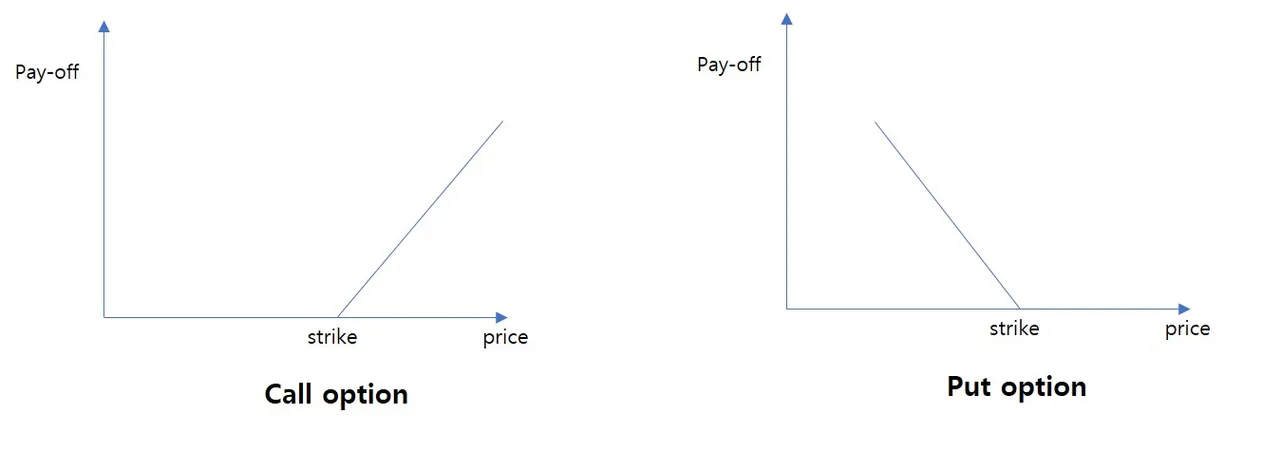

금융에 관심이 있는 분들은 대체로 들어보셨을 콜옵션과 풋옵션입니다. Vanilla option이라고도 하며(평범하다는 의미), KOSPI200과 같이 인덱스를 기초자산으로 하는 바닐라 옵션은 많은 나라에서 공식적인 거래소가 존재하여 장내 거래가 가능합니다. 콜옵션의 경우 행사가격(strike) 이상일 때 수익, 풋옵션은 행사가격 이하일 때 수익이 발생합니다.

지난 번 글에서 말씀드렸듯이 바닐라 옵션의 가격을 평가하기 위해 나온 이론이 블랙숄스 모형인데, 블랙숄스 모형에서 가장 중요한 변수는 변동성(volatility)입니다. 이 변동성이란 주가가 옵션의 만기까지 평균적으로 얼마나 움직이는지에 대한 지표입니다. 그런데 이 미래의 변동성을 예측하는 것은 물론 불가능하며 역으로 시장에서 거래된 옵션의 가격의 통해 시장 참여자들이 해당 기초자산의 미래 변동성에 대한 consensus를 확인할 수 있습니다. 이렇게 시장에서 거래된 바닐라 옵션 가격을 통해 역산한 변동성을 내재 변동성(implied volatility)라고 하며 파생상품 헤지운용에서 대단히 중요한 부분입니다. 이와 관련해서는 다음 기회에 따로 글을 써보려고 합니다.

한국에서 많이 판매되는 ELS상품 중에서 원금보장형 knock-out 콜과 원금 비보장형 스텝다운 상품을 소개해보고자 합니다.

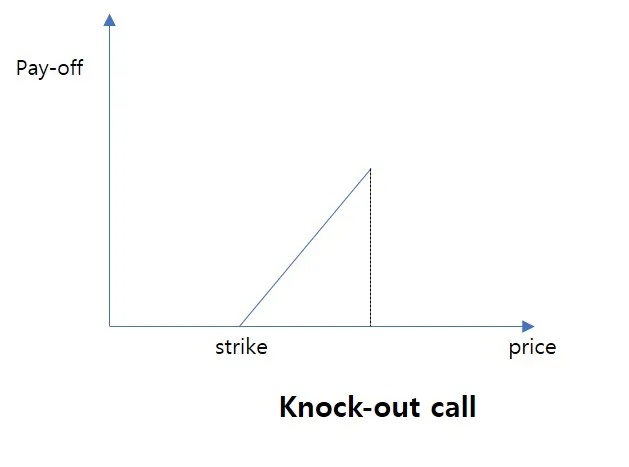

knock-out은 그림에서 보실 수 있듯이 콜옵션에 knock-out 조건이 붙은 상품으로 기본적인 페이오프는 콜옵션과 동일하되 만기까지 한 번이라도 주가가 낙아웃 배리어 이상이었던 적이 있으면 옵션의 가치가 소멸하는 상품입니다. 상승을 예상하되 아주 높은 상승을 예상하지는 않는 투자자에게 적합한 상품입니다. 그렇다면 바닐라 콜옵션 말고 상승이 제한적인 이러한 상품에 투자하는 이유는 옵션의 프리미엄이 저렴하기 때문입니다. 위에서 언급했듯이 파생상품은 그 자체로 새로운 가치를 창출하지 않으며 리스크를 재분배하는 것입니다. knock-out 옵션은 바닐라 콜옵션에서 상승 배리어 이상의 가치를 삭제해서 옵션의 가격을 낮추어 약한 상승을 예상하는 투자자에게 기회를 제공하는 것이라고 볼 수 있습니다.

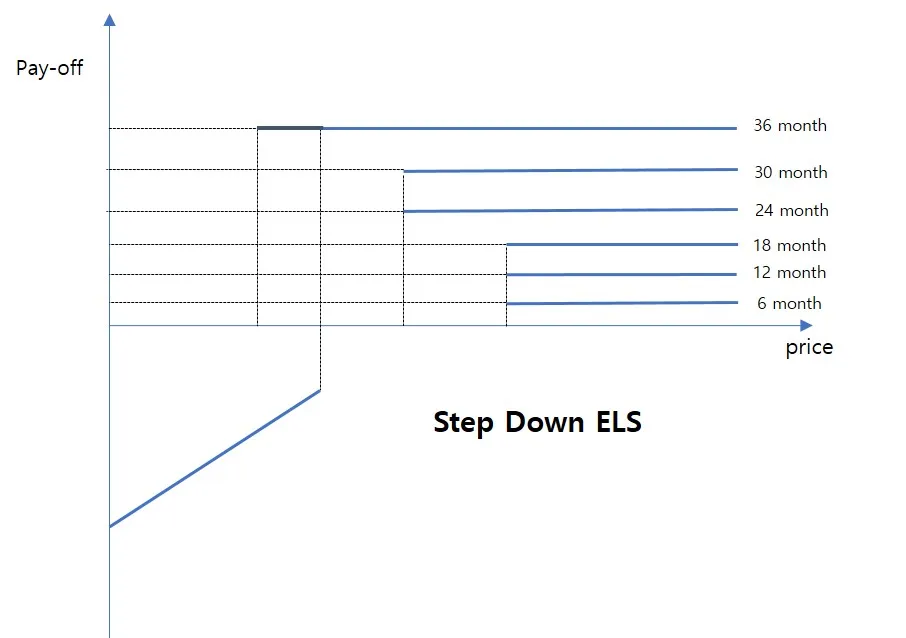

한국에서 대단히 크게 성공한 스텝다운형 상품입니다. 보통 3년 만기로 보통 6개월(혹은 3,4개월) 단위로 주가를 관찰하여 행사가격 이상일 경우 지정된 수익률을 지급하고 상품은 조기 종료되고, 하락한계 이하로 간 적이 있으며 조기상환 관찰일에 행사가격을 넘기지 못한 경우 손실 상환되는 구조입니다.

스텝다운의 경우 수익률을 높이기 위해 2개 혹은 3개의 기초자산으로 발행하는 경우도 많습니다. 즉 기초자산 중 하나라도 하락한계 이하로 가면 손실가능 조건이 되며 수익상환은 반대로 모든 기초자산이 행사가격 이상이어야 합니다. 이러한 worst-of 형태의 상품들은 일반적으로 기초자산이 하나인 경우보다 수익률이 높습니다. 손실 가능성이 높고, 수익상환 가능성이 낮은 만큼 더 리스크가 크다고 할 수 있기 때문에 그에 대한 보상으로 더 높은 수익률을 줄 수 있는 것입니다.

스텝다운은 현재 발행잔고가 수십조원에 육박할 것으로 추정되며 기초자산도 KOSPI200, HSCEI, Eurostoxx50, S&P500 등 몇 개의 인덱스에 집중되어 있습니다. 이 상황은 개인적으로 다소 우려스럽습니다. 거의 모든 증권사의 리스크 프로파일이 유사할 것으로 추정되는데 하락배리어에 가까워지면 시장이 크게 요동칠 가능성이 있어보입니다. 조금 더 설명하자면 다음과 같습니다.

보통 증권사에서 발행하는 ELS상품은 수익성을 높이기 위해 barrier가 포함된 상품이 많습니다. 낙아웃에서는 상승한계, 스텝다운에서는 하락한계가 배리어인데 이러한 배리어에 주가가 가까워지면 리스크가 급격하게 요동치게 됩니다. 해당 두 상품은 배리어에 가까워지기 전에는 리스크가 기본적으로 롱감마(long-gamma)인데 롱감마에서 헤지운용은 주가가 올라가면 팔고, 떨어지면 사는 구조입니다. 따라서 롱감마 헤지는 시장의 변동성을 낮추는 효과가 있습니다. 그런데 주가가 배리어에 가까워지면 리스크가 숏감마(short-gamma)로 바뀌는데 주가가 떨어지면 더 팔고 올라가면 더 사게 되는 구조입니다. 주가의 방향과 같은 방향으로 매매를 하게 되어 시장의 모멘텀을 가속시키는 효과가 있습니다.

발행 규모가 미미하다면 큰 문제는 없겠지만 한국에서 발행되는 스텝다운의 헤지운용 규모는 시장에 영향을 끼칠 수 있을 정도입니다. 기초자산이 인덱스 몇 개에 집중되어 있고 하락배리어가 거의 동일한 수준(50~60%)에 집중되어 있다 보니 어느 한 기초자산이라도 하락배리어에 가까워지면 연쇄반응을 일으킬 수 있습니다. 하나의 상품이 하락배리어를 hitting하게 되면 줄어든 델타로 인해 헤지자산으로 보유하고 있는 인덱스 선물을 매도하게 되는데, 이 수량으로 인해 시장가격은 더 떨어지게 되고 또 다시 다른 상품의 하락배리어를 치게 되는 현상이 발생할 수 있습니다. 파생상품의 그릭과 헤지운용에 관해서는 다음 기회에 글을 써보겠습니다.

인덱스가 아닌 개별주식을 기초자산으로 하는 스텝다운은 손실이 이따금씩 발생하지만 인덱스는 매크로에 가까워서 현재까지는 손실이 발생한 경우가 흔하지 않았을 것으로 추정됩니다. 인덱스가 50%가까이 빠지려면 해당 국가에서 중대한 금융위기가 발생한 경우 정도이어야 하는데 서브프라임 사태 이후 이 정도의 위기는 발생한 적이 없습니다. 이러한 상황이다보니 인덱스를 기초자산으로 하는 스텝다운 ELS가 거대한 시장으로 성장할 수 있었습니다. 그런 상황이 발생하지 않기를 원하지만 금융위기가 올 경우 ELS의 대규모 손실이 예상되기 때문에 금융당국이 적절한 조치를 통해 ELS의 기초자산과 구조를 적절히 분산해야 한다고 생각합니다.

다음번에는 이자율 파생상품을 소개해보겠습니다.